En este informe especial de Calle Angosta, exploraremos opciones seguras como plazos fijos UVA, alternativas equilibradas como bonos ajustados por CER, y estrategias más dinámicas, incluyendo Cedears y criptomonedas. La clave está en diversificar y ajustar las decisiones al contexto económico, asegurando la protección del capital y potenciando rendimientos reales frente a la pérdida de poder adquisitivo.

Inversiones según perfil de inversor

Perfil Conservador

Objetivo: Preservar el capital con mínima exposición al riesgo, aceptando rendimientos más bajos.

-

Plazo Fijo Tradicional o UVA:

- Rendimiento: Supera marginalmente a la inflación si eliges UVA (ajustado por CER).

- Riesgo: Bajo. El principal riesgo es un retraso en la actualización de la inflación en los UVA.

- Recomendación: Ideal para mantener la liquidez y garantizar el valor adquisitivo.

-

Fondos Comunes de Inversión (FCI) de Renta Fija:

- Rendimiento: Depende de las tasas Badlar o instrumentos ajustados por CER.

- Riesgo: Muy bajo. Inviertes en instrumentos del Estado y bancos.

- Recomendación: Elegir fondos con exposición a bonos cortos ajustados por inflación.

-

Dólares en Efectivo o Caja de Ahorro en Dólares:

- Rendimiento: Nulo, pero refugio frente a devaluaciones.

- Riesgo: Bajo (si el ahorrista está dispuesto a pagar el costo del dólar oficial o MEP).

Perfil Moderado

Objetivo: Equilibrar seguridad y rendimiento, con alguna exposición a activos más volátiles.

-

Bonos en Pesos Ajustados por CER:

- Rendimiento: Supera a la inflación.

- Riesgo: Moderado. Posible reestructuración o descalce temporal con la inflación.

- Recomendación: Bonos como el TX23 o TX24 para menor duración y menor volatilidad.

-

FCI de Renta Mixta:

- Rendimiento: Dependerá de la proporción entre renta fija y variable en pesos y dólares.

- Riesgo: Moderado. La exposición a renta variable añade volatilidad.

- Recomendación: Fondos que combinen bonos CER y dólar linked.

-

Cedears (Certificados de Depósito Argentinos):

- Rendimiento: Dependerá del desempeño de empresas extranjeras y la evolución del dólar CCL.

- Riesgo: Moderado, vinculado al mercado internacional y cambios en el tipo de cambio.

- Recomendación: Empresas como Coca-Cola, Apple o ETFs como SPY (S&P 500).

-

Dólar MEP:

- Rendimiento: Nulo, pero protege frente a devaluaciones.

- Riesgo: Moderado por costos de acceso y fluctuaciones.

Perfil Riesgoso

Objetivo: Maximizar rendimientos con alta tolerancia a la volatilidad y posibles pérdidas temporales.

-

Acciones Locales (Bolsa de Buenos Aires):

- Rendimiento: Potencialmente alto, pero expuesto a ciclos económicos locales.

- Riesgo: Alto, por la incertidumbre económica/política.

- Recomendación: Empresas como YPF, Banco Macro, o Grupo Galicia con perspectivas de recuperación.

-

Cedears (Alta Volatilidad):

- Rendimiento: Vinculado al dólar y el desempeño internacional.

- Riesgo: Alto, especialmente en empresas tecnológicas o emergentes.

- Recomendación: Tesla, Nvidia o ETFs como ARKK.

-

Criptomonedas (a través de plataformas reguladas):

- Rendimiento: Altamente especulativo, con posibilidad de enormes ganancias.

- Riesgo: Muy alto, volatilidad extrema y exposición a regulaciones.

- Recomendación: Bitcoin o Ethereum, priorizando exchanges confiables y regulados como Lemon o Ripio.

-

Bonos en Dólares Ley Extranjera (París o Nueva York):

- Rendimiento: Alta ganancia si el país mejora su riesgo país.

- Riesgo: Alto, dependiendo del contexto de renegociaciones de deuda.

- Recomendación: Bonos Globales 2030 o 2035.

Consideraciones Generales

- Diversificación: Para todos los perfiles, se recomienda una cartera diversificada, minimizando riesgos específicos.

- Seguimiento: Es clave estar al tanto del contexto económico (elecciones, inflación, medidas cambiarias).

- Asesoramiento Profesional: Considera consultar con un asesor registrado para implementar estrategias más precisas.

Siglas Referenciadas

UVA (Unidad de Valor Adquisitivo):

Es una unidad de medida utilizada en instrumentos financieros como plazos fijos y créditos hipotecarios en Argentina. Su valor se ajusta diariamente según el Índice de Precios al Consumidor (IPC), reflejando la inflación.

CER (Coeficiente de Estabilización de Referencia):

Es un índice ajustado por inflación basado en la variación del IPC. Se utiliza para actualizar instrumentos financieros como bonos y depósitos.

FCI (Fondos Comunes de Inversión):

Vehículos financieros que agrupan aportes de diferentes inversores para invertir en una cartera diversificada de activos. Administrados por sociedades gestoras reguladas.

Badlar:

Es la tasa promedio de interés que pagan los bancos argentinos por depósitos a plazo fijo de más de un millón de pesos a 30 días. Se calcula diariamente.

MEP (Mercado Electrónico de Pagos):

Operación legal para comprar dólares a través de la compra de bonos en pesos y su posterior venta en dólares en el mercado local.

Cedear (Certificados de Depósito Argentinos):

Son instrumentos que representan acciones de empresas extranjeras y permiten invertir en estas compañías desde Argentina. Su precio está vinculado al valor de la acción en dólares.

CCL (Contado con Liquidación):

Es una operación financiera utilizada para comprar dólares transferibles al exterior mediante la compra de bonos o acciones en pesos y su posterior venta en dólares fuera del país.

ETF (Exchange-Traded Fund):

Fondos cotizados en bolsa que replican el desempeño de un índice, sector o grupo de activos. Se negocian como acciones en los mercados financieros.

SPY:

Es un ETF que replica el índice S&P 500, compuesto por las 500 empresas más importantes de Estados Unidos.

ARKK:

Es un ETF gestionado por ARK Invest que se centra en inversiones disruptivas, como tecnología, biotecnología y automatización.

IPC (Índice de Precios al Consumidor):

Indicador que mide la evolución de los precios de una canasta representativa de bienes y servicios consumidos por los hogares. Es la base para calcular la inflación.

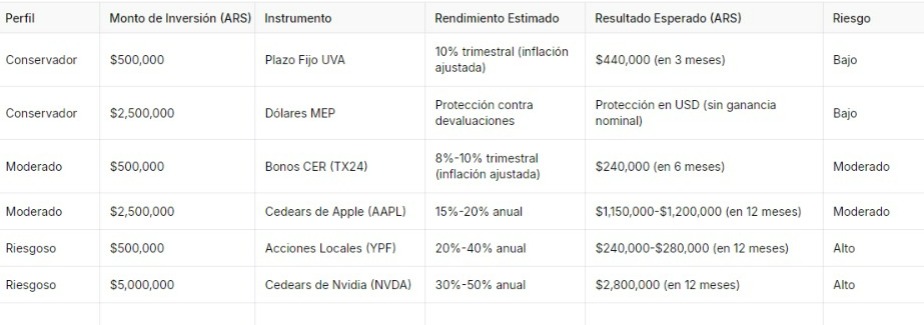

Ejemplos concretos con montos por perfil de inversor

Aquí tienes ejemplos concretos con montos específicos para cada perfil de inversión, basados en un rango de entre $500.000 y $5.000.000.

Perfil Conservador

Objetivo: Minimizar riesgos y proteger el capital.

Ejemplo con $500.000:

-

Plazo Fijo UVA:

- Monto: $400.000.

- Plazo: 90 días.

- Rendimiento estimado: Ajustado por CER (aproximadamente 10% trimestral si la inflación es 120% anualizada).

- Resultado esperado: $440.000 al vencimiento.

-

Fondos Comunes de Inversión (FCI) de Renta Fija:

- Monto: $100.000.

- Instrumento sugerido: FCI con bonos cortos ajustados por CER.

- Rendimiento estimado: 8-10% trimestral.

- Resultado esperado: $108.000-$110.000 en 3 meses.

Ejemplo con $2.500.000:

-

Plazo Fijo UVA:

- Monto: $2.000.000.

- Plazo: 90 días.

- Resultado esperado: $2.200.000 al vencimiento.

-

Dólares MEP:

- Monto: $500.000.

- Tipo de cambio aproximado: $1.000/US$ (valor estimado para dólar MEP).

- Compra: 500 USD.

- Rendimiento: Protección ante devaluaciones (sin ganancias nominales).

Perfil Moderado

Objetivo: Buscar equilibrio entre seguridad y rendimientos.

Ejemplo con $500.000:

-

Bonos CER (TX24):

- Monto: $200.000.

- Precio por bono: Aproximadamente $9.800.

- Compra: 20 bonos.

- Rendimiento: Ajustado por inflación más un interés del 1% anual.

- Resultado esperado: $240.000 en 6 meses.

-

Cedears de Coca-Cola:

- Monto: $200.000.

- Precio aproximado del Cedear: $14.000.

- Compra: 14 Cedears.

- Rendimiento: 15%-20% anual (en promedio, considerando dividendos y apreciación).

- Resultado esperado: $230.000-$240.000 en 12 meses.

-

Plazo Fijo Tradicional:

- Monto: $100.000.

- Tasa de interés anual: 9% mensual.

- Resultado esperado: $109.000 en un mes.

Ejemplo con $2.500.000:

-

Bonos CER (TX24):

- Monto: $1.000.000.

- Compra: 102 bonos.

- Resultado esperado: $1.200.000 en 6 meses.

-

Cedears de Apple (AAPL):

- Monto: $1.000.000.

- Precio aproximado: $42.000 por Cedear.

- Compra: 23 Cedears.

- Resultado esperado: $1.150.000-$1.200.000 en 12 meses.

-

FCI de Renta Mixta:

- Monto: $500.000.

- Resultado esperado: $550.000 en 3-6 meses.

Perfil Riesgoso

Objetivo: Maximizar ganancias aceptando alta volatilidad.

Ejemplo con $500.000:

-

Acciones Locales (YPF):

- Monto: $200.000.

- Precio aproximado: $6.000 por acción.

- Compra: 33 acciones.

- Rendimiento estimado: 20%-40% anual (dependiendo del contexto).

- Resultado esperado: $240.000-$280.000.

-

Cedears de Tesla (TSLA):

- Monto: $200.000.

- Precio aproximado: $45.000.

- Compra: 4 Cedears.

- Rendimiento estimado: 30%-50% anual (alto riesgo).

- Resultado esperado: $260.000-$300.000.

-

Criptomonedas (Bitcoin):

- Monto: $100.000.

- Precio estimado: $10.000.000 por BTC.

- Compra: 0,01 BTC.

- Rendimiento: Volatilidad extrema. Posibilidad de duplicar capital o perder una parte significativa.

Ejemplo con $5.000.000:

-

Acciones Locales (Grupo Galicia y YPF):

- Monto: $2.000.000 (dividido en dos).

- Resultado esperado: $2.400.000-$3.000.000 en un año (altamente volátil).

-

Cedears de Nvidia (NVDA):

- Monto: $2.000.000.

- Precio aproximado: $90.000.

- Compra: 22 Cedears.

- Resultado esperado: $2.800.000 en 12 meses (en caso de contexto favorable).

-

Criptomonedas (Bitcoin + Ethereum):

- Monto: $1.000.000.

- Compra: 0,05 BTC + 0,5 ETH.

- Resultado: Alta volatilidad. Potencial de duplicar capital o sufrir caídas pronunciadas.

Recuerda tomar en cuenta estas recomendaciones muy importantes:

- Seguimiento constante: Los activos riesgosos requieren un monitoreo cercano.

- Diversificación clave: Combinar pesos, dólares y activos internacionales minimiza riesgos de eventos específicos en Argentina.

- Asesoramiento profesional: Antes de invertir en activos complejos, consulta a un asesor certificado.

En la tabla que puede verse a continuación, es posible comprar las opciones de inversión, montos específicos, rendimientos estimados, y riesgos asociados según el perfil del inversor.